一、自我评估:明确贷款需求与资质匹配

确定贷款类型

短期周转:选择流动资金贷款,期限通常1年以内,用于采购原材料、支付工资等日常运营;

长期投资:申请固定资产贷款,期限可达5-10年,用于设备购置、厂房建设等资本性支出;

信用贷款:若企业纳税记录良好或拥有核心专利,可申请无抵押信用贷款,额度最高500万元;

供应链金融:依托核心企业信用,通过应收账款质押、订单融资等方式获取低成本资金。

评估自身资质

基础条件:企业需成立满1年(部分银行要求2年),具备独立法人资格,营业执照、税务登记证等证件齐全;

经营状况:近1年营业收入稳定,纳税评级为A/B级(部分银行接受M级),资产负债率低于70%;

信用记录:企业及法人征信无逾期、欠息等不良记录,未被列入失信被执行人名单。

基础证件类

企业营业执照、组织机构代码证、税务登记证(三证合一企业仅需营业执照);

公司章程、股东会决议(明确贷款用途及担保方式);

法人身份证、实际控制人及主要股东身份证明。

经营证明类

近3年财务报表(资产负债表、利润表、现金流量表)及审计报告;

近6个月银行流水(体现经营稳定性);

纳税证明(增值税、企业所得税纳税申报表);

经营合同、订单、发票等佐证材料(如采购合同、销售合同)。

担保材料(如需)

抵押担保:房产、土地、设备等抵押物产权证明及评估报告;

质押担保:存单、国债、应收账款质押登记证明;

保证担保:第三方担保机构出具的担保函或自然人连带责任保证书。

三、选择渠道:线上化与线下化结合

银行渠道

国有大行:适合资质优质、规模较大的企业,利率较低(年化3%-5%),但审批流程较长;

股份制银行:如招商银行“招贷通”、浦发银行“银税贷”,侧重科技型企业与供应链金融;

地方城商行/农商行:对本地小微企业支持力度大,审批灵活,部分产品可实现“当日申请、3日放款”。

政府与政策性渠道

政府担保贷款:通过地方融资担保基金申请,企业仅需承担部分利息(如贴息50%),担保费率低至1%;

专项扶持贷款:针对科技型、绿色环保、乡村振兴等领域企业,提供低息(年化2%-3%)、长期限(最长5年)贷款。

线上平台

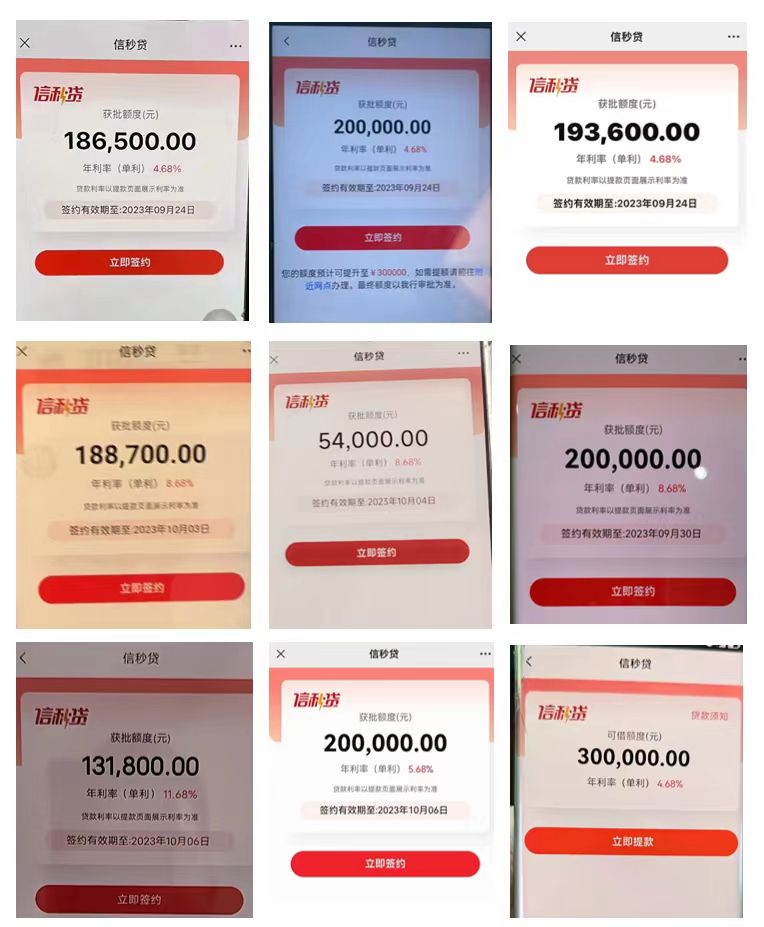

通过银行APP、第三方金融科技平台(如“微众银行微业贷”“网商银行采购贷”)提交申请,系统自动审核企业纳税、征信等数据,最快1分钟出额度。

四、申请流程:从提交到放款的标准化步骤

提交申请:登录银行官网/APP或政府服务平台,填写贷款申请表并上传材料;

贷前调查:银行客户经理实地考察企业经营场所,核实财务状况与贷款用途;

审批签约:风控部门审核通过后,签订贷款合同并办理担保登记(如抵押物抵押);

放款使用:资金划入企业账户,需按合同约定用途使用,并定期提供资金使用证明。

避坑指南:

警惕“黑中介”收费陷阱,所有正规贷款均无前置费用;

合理评估还款能力,避免过度负债影响征信;

关注政策更新,如2025年多地将小微企业贷款额度上限提高至1000万元,贴息期限延长至2年。

结语:

企业贷款是盘活资金、推动发展的关键工具,但需以合规经营为基础,以诚信信用为纽带。建议企业提前优化财务结构、完善经营数据,并通过“银企对接会”“政策解读会”等渠道获取定制化融资方案,让金融活水精准浇灌实体经济的成长之树。