一、基础资质条件

年龄要求

通常需年满18周岁,部分机构要求22-55周岁(如银行信用贷),部分互联网平台可能放宽至18-60周岁。

未成年人或超龄人群无法申请。

身份与国籍

具有完全民事行为能力的中国公民(部分机构支持港澳台居民或外籍人士,需提供额外材料)。

需提供有效身份证件(身份证、护照等)。

职业稳定性

工薪族:需在当前单位连续工作6个月以上(部分银行要求1年),或提供社保/公积金缴纳记录证明稳定性。

自雇人士:需提供营业执照、经营流水等,证明企业存续时间(通常需1年以上)。

特殊职业:如公务员、事业单位员工、国企员工等,可能享受更低利率或更高额度。

居住稳定性

需提供常住地址证明(如房产证、租房合同、水电费账单),部分机构要求本地户籍或居住满6个月以上。

二、信用状况条件

征信记录

无逾期:近2年内无连续3次或累计6次逾期记录(如信用卡、贷款还款逾期)。

无呆账/代偿:征信报告中无“呆账”“代偿”“止付”等不良标记。

查询次数:近3个月内征信查询次数(如贷款审批、信用卡申请)不超过6次(部分机构要求更严格)。

负债率:现有贷款月还款总额+信用卡已用额度÷月收入≤50%(部分机构要求≤70%)。

信用评分

部分机构(如银行、支付宝借呗)会通过内部信用评分模型评估风险,评分高者额度更高、利率更低。

评分维度包括:收入稳定性、消费习惯、社交关系(如微信支付分)、资产状况等。

公共信息

无被执行记录、失信被执行人名单、涉诉记录等。

无欠税、欠费(如水电费、电话费)等公共记录。

三、收入与负债条件

收入要求

月收入:需覆盖月还款额的2倍以上(如贷款10万元、期限1年、月供8333元,则月收入需≥1.67万元)。

收入证明:

工薪族:工资流水(银行盖章)、单位开具的收入证明、个税申报记录。

自雇人士:经营流水、纳税证明、财务报表。

自由职业者:提供合同、发票等收入凭证。

负债控制

现有贷款(如房贷、车贷、其他信用贷)月还款总额不宜过高。

信用卡已用额度不宜超过总额度的70%(部分机构要求≤50%)。

资产辅助

拥有房产、车辆、存款等资产可提升信用评级,但信用贷款通常无需抵押,资产仅作为辅助参考。

四、其他辅助条件

贷款用途

需明确合法用途(如装修、教育、医疗、旅游),并提供相关证明(如装修合同、学费发票)。

禁忌用途:炒股、买房、偿还其他贷款、投资等高风险行为。

银行关系

与贷款机构有业务往来(如代发工资、存款、理财)的客户可能享受更低利率或更高额度。

部分银行要求借款人持有本行信用卡或储蓄卡。

特殊群体优惠

多子女家庭:部分城市对生育二孩、三孩的家庭提供更高额度或更低利率。

人才绿卡持有者:如杭州A类、B类人才可享受专属信用贷款产品。

现役军人/退役军人:部分机构提供优惠利率或绿色通道。

技术手段验证

部分互联网平台(如微粒贷、京东金条)会通过大数据分析用户行为(如消费习惯、社交关系)辅助审批。

五、不同机构条件差异

机构类型 利率范围 额度范围 审核严格度 特色条件

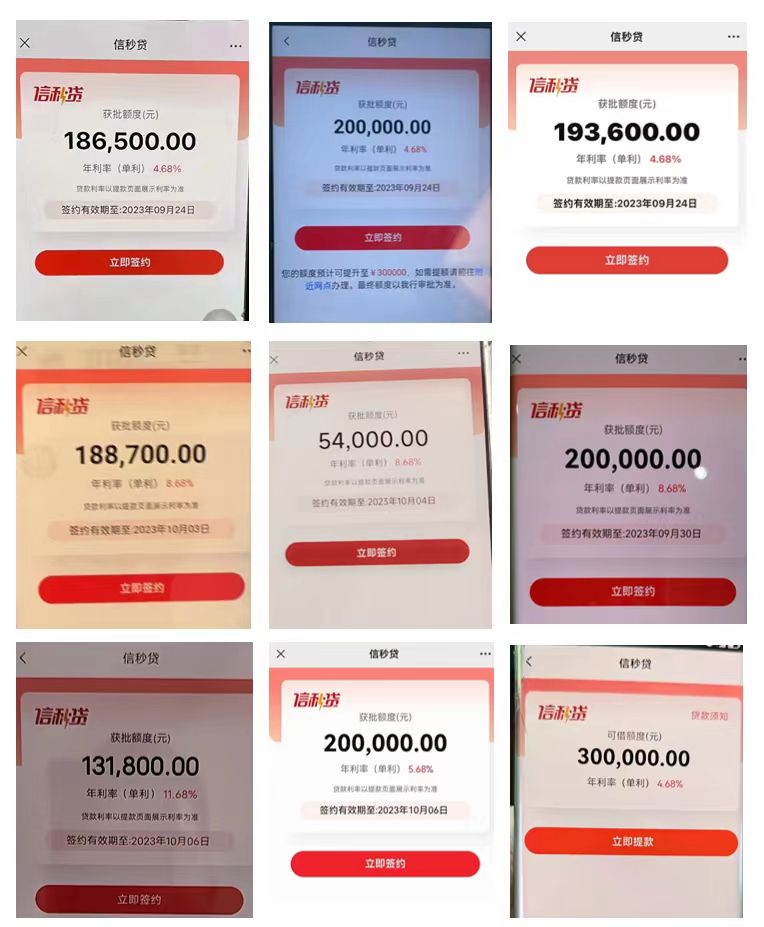

银行信用贷 4%-10% 1万-50万 高 需社保/公积金、资产证明

消费金融公司 10%-24% 1万-20万 中 接受自雇人士、审批较快

互联网平台 12%-36% 500元-5万 低 纯线上申请、依赖大数据风控

优化征信:提前6个月减少信用卡申请、避免逾期,降低负债率。

提供完整材料:收入证明、资产证明越详细,通过率越高。

选择合适产品:根据自身条件匹配机构(如工薪族选银行,自雇人士选消费金融公司)。

利用优惠政策:如多子女家庭、人才绿卡持有者主动提供证明材料。

避免频繁申请:短期内多次申请贷款会被机构视为“资金饥渴”,降低评分。